一季度A股市场整体震荡下跌,基于股市行情的变化,公募基金的收益也大打折扣,平均业绩小幅下跌,各类基金涨跌不一,固收类产品业绩明显好于权益类产品。Wind数据显示,剔除今年内新成立基金后,德邦基金旗下近期能够取得可比业绩的18只权益基金(各类份额分开计算)中,一季度有17只基金亏损,其中3只基金跌幅超过12%。

德邦基金旗下一季度跌幅靠前的权益基金分别出自房建威和黎莹两位基金经理,房建威独立掌舵的德邦福鑫灵活配置混合C、德邦福鑫灵活配置混合A、德邦优化灵活配置混合,以及与黎莹共同掌舵的德邦乐享生活混合C、德邦乐享生活混合A一季度均亏损超过8%。从一季报来看,房建威整体持股风格偏重消费、医药、科技板块,不过,一季度消费股表现欠佳;科技股自2月底以来股价跳水,而医药股虽然走出了一波小行情,但由于在重仓股中的持仓占比不高,因而对基金业绩的贡献也较为有限。

德邦基金成立于2012年3月,其大股东为德邦证券,持股比例70%。数据显示,截至一季度末,德邦基金的期末净资产仅有177.05亿元(部分披露),其中权益基金规模占比不足一成。此外,德邦基金旗下“迷你”基金盛行,若将各类份额合并计算,则除去今年内新成立基金,该公司旗下共有11只权益基金,截至一季度末,其中8只基金规模低于2亿元,占比超七成;更有4只基金规模低于1亿元。

一季度18只权益基金17只亏损 七成沦为“迷你基”

受股市回调影响,一季度权益基金整体收益并不理想,中小型基金公司业绩滑坡尤为明显。根据中国经济网记者统计,德邦基金成立于2020年之前且近期能够取得可比业绩的权益类基金共有18只,但从一季度的业绩表现来看,其中17只基金均以亏损收场,唯一没有亏损的基金也仅上涨0.13%。

该公司跌幅榜前3名一季度全部跌超12%,分别是德邦福鑫灵活配置混合C、德邦福鑫灵活配置混合A、德邦大健康灵活配置混合。

德邦福鑫灵活配置混合C为德邦基金旗下一季度业绩表现最差的权益基金,其跌幅为13.37%。该基金成立于2015年11月16日,其近3年、近2年、近1年及近半年的阶段涨幅分别为-14.37%、-18.93%、-1.92%、-3.12%,均跑输同期同类基金平均涨幅。

从累计单位净值走势来看,在2018年以前,德邦福鑫灵活配置混合C的净值基本呈震荡上涨趋势,但涨幅较为有限,即便在2017年蓝筹行情爆发时,该基金的累计单位净值也始终低于1.2元。进入2018年后,受A股市场大跌影响,该基金净值回撤较为严重,全年跌幅达18%。2019年虽然该基金业绩上涨,但涨幅却远低于同期沪深300涨幅,因此,在经历了今年一季度的回撤后,截至3月31日,德邦福鑫灵活配置混合C的累计单位净值仅余0.8841元。

除德邦福鑫灵活配置混合C以外,截至一季度末,德邦基金旗下还有另外4只权益基金的累计单位净值也跌破1元,分别是德邦福鑫灵活配置混合A、德邦量化新锐股票(LOF)C、量化新锐、德邦稳盈增长灵活配置混合。

受业绩欠佳影响,德邦基金旗下“迷你”基金盛行,若将各类份额合并计算,则除去今年内新成立基金,该公司旗下共有11只权益基金,截至一季度末,其中8只基金规模低于2亿元,占比超七成;更有4只基金规模低于1亿元。

而规模垫底的权益基金正是一季度亏损最为严重的德邦福鑫灵活配置混合,截至一季度末,该基金A、C份额合计规模仅有0.25亿元。并且,该基金也在最新披露的一季报中表示,本基金本报告期内连续二十个工作日以上出现基金资产净值低于五千万元的情形,截至本报告期末,本基金基金资产净值仍低于五千万元。

在七成权益基金沦为“迷你基”的背后,权益基金规模不振也是德邦基金的历史难题。据天天基金网数据显示,截至一季度末,该公司期末净资产为177.05亿元(部分披露),其中,货币型基金82.52亿元,债券型基金78.69亿元,据此计算,已披露的数据中固收类产品规模占比超过九成,而股混型基金合计规模不足16亿元。

房建威、黎莹掌舵产品业绩齐垫底 6基金一季度跌超8%

资料显示,德邦基金管理有限公司成立于2012年3月,注册资金5.9亿元人民币,其大股东为德邦证券股份有限公司,持股比例70%。

目前,德邦基金共有基金经理10人,截至3月31日,旗下基金经理的平均任职年限仅有1年又108天。

观察德邦基金旗下一季度跌幅靠前的权益基金,亏损超过8%的6只基金分别出自房建威和黎莹两位基金经理。具体来看,德邦福鑫灵活配置混合C、德邦福鑫灵活配置混合A、德邦优化灵活配置混合由房建威掌舵,德邦大健康灵活配置混合由黎莹掌舵,而德邦乐享生活混合C、德邦乐享生活混合A由房建威和黎莹共同掌舵。

从最新披露的一季报来看,房建威的持股风格偏重消费、医药、科技板块,其所独立管理的3只基金虽在个股选择上有所差异,但整体方向都围绕消费、医药、科技布局。德邦福鑫灵活配置混合A/C的前十大重仓股分别为贵州茅台、中兴通讯 、新和成、三一重工、中信证券、立讯精密、浙江医药、鱼跃医疗、北新建材、恒瑞医药;德邦优化灵活配置混合的前十大重仓股分别是中兴通讯、贵州茅台、蓝思科技、新和成、格力电器、徐工机械、工业富联、恒瑞医药、古井贡酒、长春高新。

房建威在一季报中表示,“证券市场来看,内需为主的必选消费、医药以及5G为代表的新基建都将有一定的机会,业绩的稳定性和成长性仍然是最重要的指标。在疫情影响全球经济的情况下,具备龙头优势、稳定现金流、稳定较高ROE的优势公司尤为难得,是值得重点关注的。”

不过,今年一季度消费股整体表现欠佳;科技股虽前期涨幅领先,但自2月底以来,尤其是进入3月份后,股价直线跳水,导致相关基金前期收益回吐;而医药股则在疫情影响下走出了一波小行情,医药主题基金一季度业绩表现普遍较好。然而,房建威独立管理的3只基金虽也持有医药股,但在前十大重仓股中的持仓占比并不高,因而对基金业绩的贡献也较为有限,并未能扭转其亏损局面。

值得关注的是,在成立4年多的时间里,德邦福鑫灵活配置混合A/C的基金经理已历经十余次变更,先后被8位基金经理管理过。房建威自2018年7月16日接手该基金,与原基金经理刘长俊共同管理该基金23天后,刘长俊退出,房建威首次独立管理该基金至2019年3月18日,接下来该基金迎来张铮烁、陈洁两位新基金经理,三人共同管理该基金1年左右,今年4月6日,张铮烁、陈洁退出,房建威再次独立管理该基金。

也就是说,事实上德邦福鑫灵活配置混合A/C一季度期间是由房建威、张铮烁、陈洁三人共同管理,业绩亏损并非房建威一人造成。不过,自2018年7月接手至今,房建威的任职回报确实欠佳,分别为-16.94%、-17.19%。

房建威的履历显示,其2013年4月至2015年5月担任上海华谊工程有限公司工程师,2015年5月加入德邦基金管理有限公司,历任研究员、基金经理助理、基金经理。

黎莹管理的德邦大健康灵活配置混合虽然名称中带有“大健康”字样,但该基金一季度的前十大重仓股中,仅有美年健康这一只医疗相关个股,因此在医疗主题基金霸屏涨幅榜的一季度,该基金业绩不涨反亏。德邦大健康灵活配置混合在一季度主要配置了电器、白酒、基建等行业,但这些行业一季度表现普遍欠佳,导致该基金业绩亏损超12%。

黎莹2010年7月至2014年4月在群益国际控股有限公司上海代表处从事行业及上市公司分析研究工作。2014年4月起在德邦基金管理有限公司任投资研究部研究员。自2015年4月8日起任德邦基金管理有限公司投资研究部基金经理助理,自2015年6月4日起任德邦大健康灵活配置混合型证券投资基金的基金经理。黎莹目前累计任职时间已近5年。

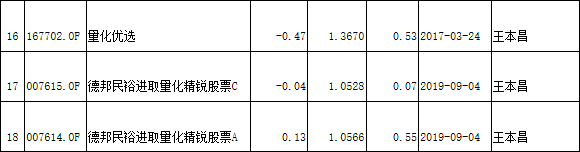

德邦基金旗下权益基金一季度业绩一览表

推荐内容

- 【全球速看料】ai软件怎么做立体字_ai软件是做什么用的

- 世界速讯:女孩子来了例假吃什么长高

- 每日聚焦:江苏丰县开办职工书法公益大讲堂

- A股年报展现“靠得住的增长” 快资讯

- 超五成行业利润改善!国家统计局最新数据来了|天天观速讯

- 大学生旅游:既爱“走马打卡”也爱“沉浸体验” 全球资讯

- 4月27日基金净值:易方达沪深300非银ETF最新净值0.6524,涨3.95%

- 业绩超预期 环比净利润跑出“加速度” 近千份A股一季报实力诠释“开年就起跑”

- 畅物流稳投资 交通“大动脉”复苏强劲

- 中小企业增长势头向好

- 环球速读:能源保供能力稳步提升

- 向“数智”要动能 开辟增长新空间 ——从第六届数字中国建设峰会感受行业新风向

- 世界讯息:电报解读|比亚迪一季度财报表现优异 市场焦点关注巴菲特持仓节奏

- 天天视讯!综合型环保企业朗坤环境(301305.SZ)拟公开发行6089万股 5月11日开放申购

- 财报公布后Meta(META.US)涨超14% 扎克伯格身价暴涨110亿美元 当前速看

- 券商晨会精华 | 境内长途游出行旺盛 关注长假消费热点催化 世界播报

- 新版本“恐慌指数”带来新信号:通胀数据和美联储决策对美股影响力正在减弱 当前视讯

- 五一假期全国露营天气指数地图出炉 看哪里适合原地“躺平” 当前关注

- 【天天聚看点】五一集结号丨3倍力度备货备人 餐饮预订高峰提前

- 世界热头条丨日本月球着陆器失联